Crypto steadies after selloff as bitcoin, ether rebound from multiyear lows

Binance telah menyelesaikan dua batch konversi stablecoin ke Bitcoin masing-masing senilai US$100 juta dari Secure Asset Fund for Users (SAFU), sehingga totalnya menjadi US$200 juta atau 20% dari target US$1 miliar.

Konversi ini adalah bagian dari rencana 30 hari yang diumumkan pada 30 Januari 2026 untuk mengalihkan cadangan Dana SAFU dari stablecoin ke Bitcoin dengan tetap menjaga batas perlindungan dana pengguna.

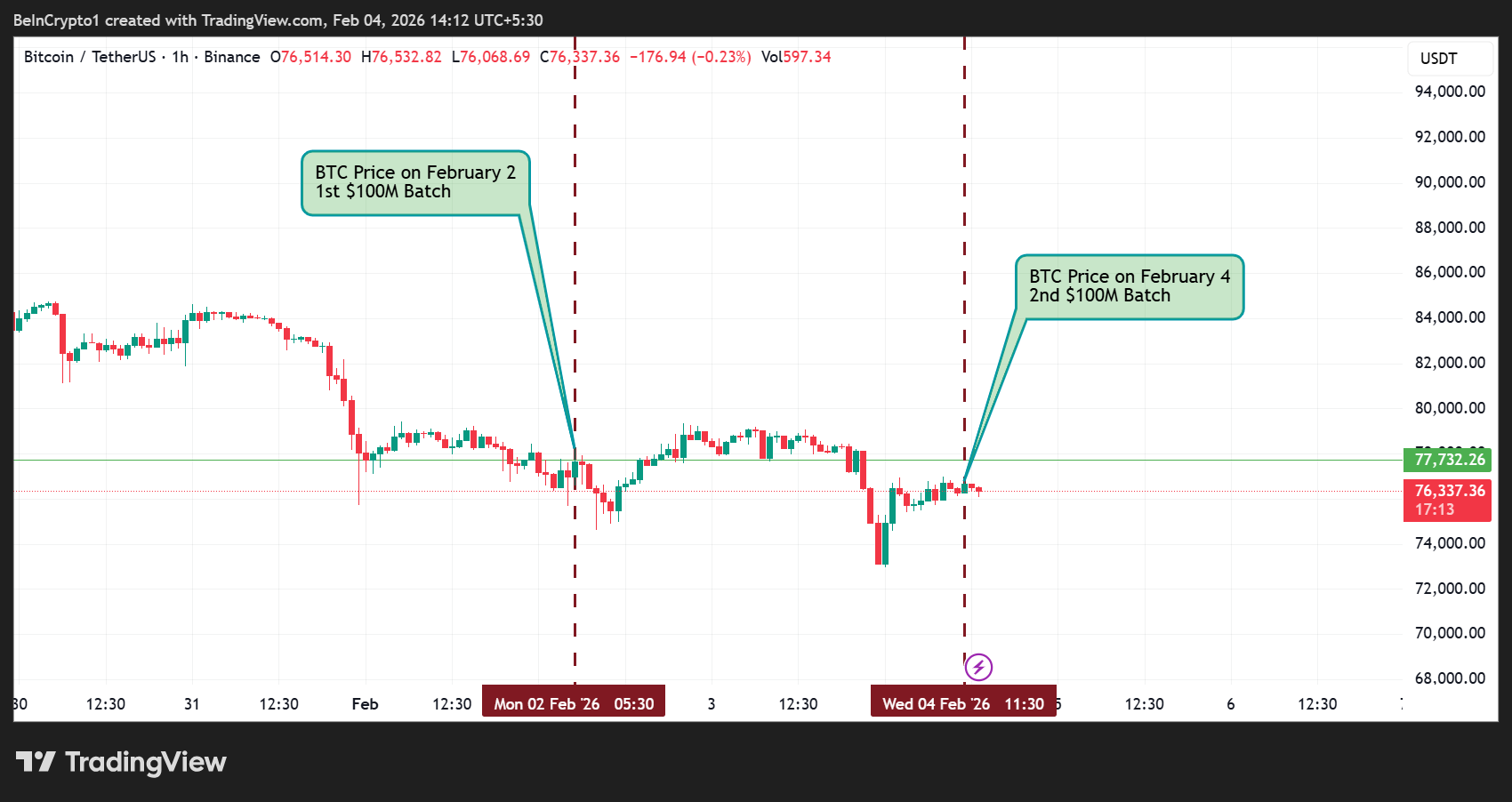

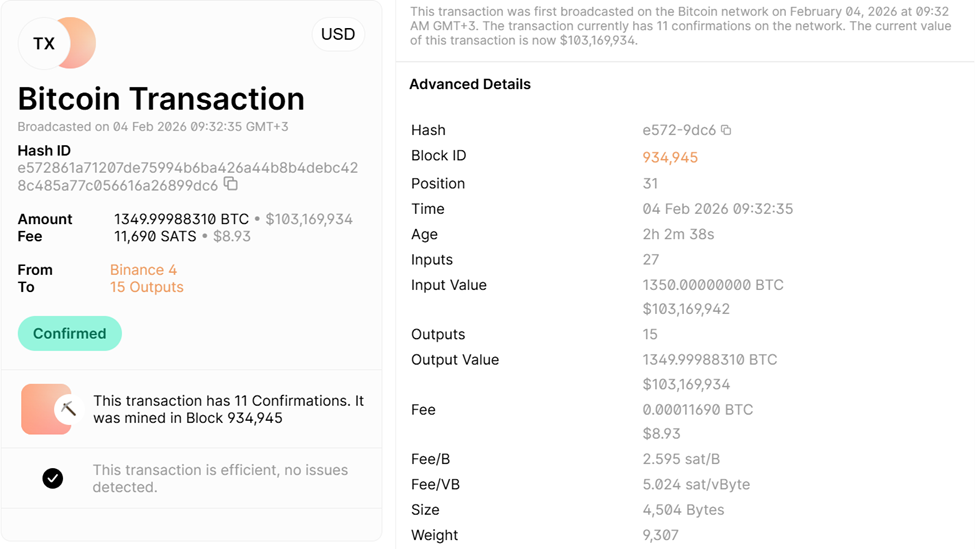

Batch pertama, diumumkan dan dieksekusi pada 2 Februari, melibatkan 1.350 BTC yang saat itu bernilai sekitar US$100,7 juta, dengan harga Bitcoin mendekati US$77.000.

Batch kedua, yang diumumkan hari ini, 4 Februari, mengonversi tambahan stablecoin senilai US$100 juta menjadi sekitar 1.349,9 BTC.

#Binance SAFU Fund Asset Conversion progress update.

— Binance (@binance) February 4, 2026

Binance has completed the second batch of Bitcoin conversion for the SAFU Fund, amounting to 100M USD stablecoins.

Our SAFU BTC address:

1BAuq7Vho2CEkVkUxbfU26LhwQjbCmWQkD

TXID: https://t.co/xm87A7Zd9T

We’re continuing to… pic.twitter.com/i3H2cCYYB2

Seluruh konversi ini dikirimkan ke alamat Bitcoin SAFU yang secara publik telah diungkap: 1BAuq7Vho2CEkVkUxbfU26LhwQjbCmWQkD.

Meski ada arus masuk US$200 juta, harga Bitcoin tetap bergerak sideways di sekitar US$76.300–US$76.700 pada 4 Februari.

Jadi, apa yang menjelaskan reaksi pasar yang datar?

Kecepatan akumulasi rata-rata sekitar US$33 juta per hari jika rencana ini berjalan sesuai jadwal. Jadi, proses ini menunjukkan akumulasi secara bertahap, bukan pembelian besar-besaran yang dapat mengguncang pasar.

Selain itu, data on-chain menunjukkan sebagian besar proses konversi hanyalah pengklasifikasian ulang internal. Binance hanya memindahkan kepemilikan BTC yang sudah ada ke wallet SAFU.

Ini berbeda dengan pembelian agresif di pasar spot, di mana Binance akan membeli BTC baru langsung dari pasar, sehingga menambah permintaan dan bisa mendorong kenaikan harga secara instan.

Langkah ini menunjukkan keyakinan jangka panjang untuk holding, tapi hanya memberikan tekanan beli yang terbatas di pasar spot dalam waktu dekat.

Kekuatan pasar yang lebih luas juga turut memengaruhi. setelah koreksi pada 2025, rentetan likuidasi, dan volatilitas ekonomi makro yang masih berlanjut menyebabkan tekanan penurunan harga tetap dominan. Ini kemungkinan mengimbangi efek “buy-the-dip” dari konversi dana SAFU.

Langkah SAFU Binance memang suportif secara struktur, namun lebih bersifat defensif daripada intervensi quantitative easing (QE) secara langsung.

Dana ini memiliki mekanisme batas bawah: jika volatilitas menurunkan nilai SAFU di bawah US$800 juta, Binance akan menambahkannya hingga kembali ke US$1 miliar, seperti strategi penopang harga.

Dalam jangka panjang, pola akumulasi terstruktur menunjukkan kepercayaan institusional yang kuat terhadap Bitcoin. Dengan mengonversi cadangan yang selama ini stabil dan minim risiko ke BTC, Binance memosisikan diri mirip “bank sentral kripto” yang diam-diam menumpuk cadangan sambil mempertegas komitmen menjadikan Bitcoin sebagai aset cadangan.

Sentimen komunitas di X (Twitter) menganggap langkah ini sebagai “dukungan layaknya bank sentral” atau “permintaan struktural”, sambil menyoroti potensi kenaikan aplikasi jika lebih banyak batch dieksekusi dan volatilitas stabil.

Binance converting SAFU reserves into Bitcoin step-by-step is transparency plus long-term conviction.

— Moinkee (@moinkeeofficial) February 4, 2026

Slow, scheduled accumulation hits different – that’s treasury strategy, not trading.

Dengan 80% dana SAFU belum dikonversi (US$800 juta), arus masuk secara bertahap dan terprediksi bisa membangun fondasi support yang kuat, sehingga memberikan perlindungan downside sekaligus menopang permintaan Bitcoin yang stabil dalam beberapa pekan ke depan.

Saat ini, reaksi pasar memang belum signifikan, namun strategi ini tetap tampak bullish secara struktural, apalagi hanya beberapa hari setelah masalah komunitas Binance mencuat.

Despite the increasing FUD & heavy withdrawals yesterday. Binance is still standing tall, increasing its Bitcoin reserve

— King Jules 👑✍️ (@KingJulesPaul) February 4, 2026

Not justifying their dealings or recent market activities but their strength during market stress needs to be studied to be honest

Other exchanges should…

Efek harga jangka pendek memang minim, namun strategi berkelanjutan ini mencerminkan pendekatan terencana untuk eksposur jangka panjang pada Bitcoin.

“Langkah Binance memindahkan US$100 juta stablecoin ke Bitcoin untuk SAFU menunjukkan komitmen serius pada aset kripto, tapi apakah ini bentuk kepercayaan jangka panjang—atau hanya akumulasi oportunistik saat harga turun?” sorot seorang pengguna di X.

Harga Bitcoin mengalami rebound jangka pendek setelah turun ke level terendah baru-baru ini, naik mendekati 5% dari titik terendah akhir Januari menuju area US$76.980. Pergerakan harga BTC ini mengikuti pola momentum bullish pada grafik 4 jam, yang menunjukkan tekanan jual mulai melemah.

Sekilas, rebound BTC ini terlihat wajar dari sisi teknikal. Pola jangka pendek yang familiar sempat muncul sebelumnya. Tapi jika melihat data on-chain dan struktur pasar lebih dalam, tiga metrik utama kini mempertanyakan apakah rebound ini bisa berkembang menjadi pemulihan yang berkelanjutan.

Pada timeframe 4 jam, Bitcoin membentuk bullish divergence antara 31 Januari dan 3 Februari.

Selama periode ini, harga BTC mencetak lower low, sedangkan Relative Strength Index (RSI), indikator momentum, justru membentuk higher low. Pola seperti ini biasanya muncul saat tekanan jual mulai berkurang dan rebound jangka pendek, meski dalam waktu singkat, menjadi lebih mungkin.

Divergence serupa juga sempat muncul sebelumnya antara 20 Januari dan 30 Januari. Kondisi itu mendorong reli ke US$84.640 sebelum seller kembali menguasai pasar.

Ingin insight token lain seperti ini? Daftar ke Newsletter Kripto Harian Editor Harsh Notariya di sini.

Kali ini, pola tersebut menghasilkan rebound mendekati 5%, yang mendorong Bitcoin menuju US$76.980. Pergerakan ini mengikuti pola teknikal yang sama seperti sebelumnya, sehingga memperkuat anggapan bahwa rebound ini memang wajar secara struktur.

Rebound harga BTC ini juga didukung sentimen makro, seperti yang dijelaskan oleh Martin Gaspar, Senior Crypto Market Strategist di FalconX. Ia mengaitkan pergerakan ini dengan rotasi dari logam mulia, sesaat sebelum divergence muncul:

“Melihat lonjakan harga logam pada hari Jumat, para trader mungkin mengantisipasi rotasi kembali ke kripto. Walau sebelumnya BTC dianggap mendapat keuntungan dari penguatan emas, modal yang biasanya mengalir ke kripto justru masuk ke perak dalam beberapa bulan terakhir. Situasi ini bisa berubah saat harga perak mulai turun,” ujar Martin Gaspar.

Tapi setup teknikal hanya akan berjalan jika buyer terus memberi dukungan. Di sinilah tantangan besar pertama muncul.

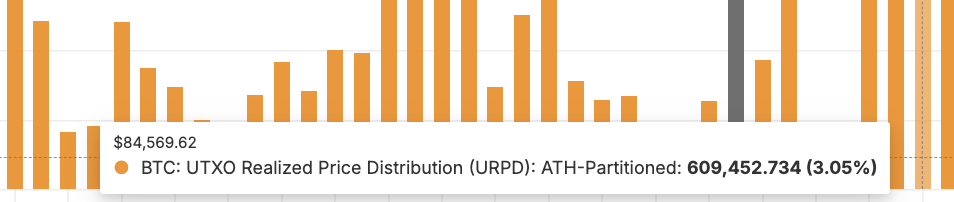

Metrik pertama yang mempertanyakan rebound ini adalah UTXO Realized Price Distribution (URPD), yang memetakan di mana sebagian besar pasokan Bitcoin terakhir berpindah tangan.

Data URPD menunjukkan area di sekitar US$76.990 memuat sekitar 0,46% dari total pasokan. Ini berarti ada satu klaster pasokan penting, di mana banyak holder berada di kisaran impasnya. Hal ini menjelaskan mengapa kenaikan 5% baru-baru ini tertahan di US$76.980.

Saat harga mendekati area-area ini, tekanan jual biasanya meningkat karena investor ingin keluar tanpa rugi.

Pola seperti ini sudah pernah muncul sebelumnya.

Rebound BTC sebelumnya di akhir Januari (seperti disebut di atas) juga tertahan di sekitar US$84.640, dekat zona URPD, yang menunjukkan klaster pasokan besar sebesar 3,05%. Tembok ini terbukti terlalu kuat untuk ditembus.

Kini, rebound terbaru kembali tertahan di area pasokan yang berat. Ini menandakan bahwa rebound dibatasi oleh aksi holder, yang nampaknya justru memilih menjual di resistance daripada membangun posisi baru. Tanpa permintaan baru yang cukup, tembok jual ini akan sulit ditembus.

Metrik kedua dan ketiga berasal dari arus exchange dan perilaku profit, dan keduanya sama-sama memberi isyarat yang mengkhawatirkan.

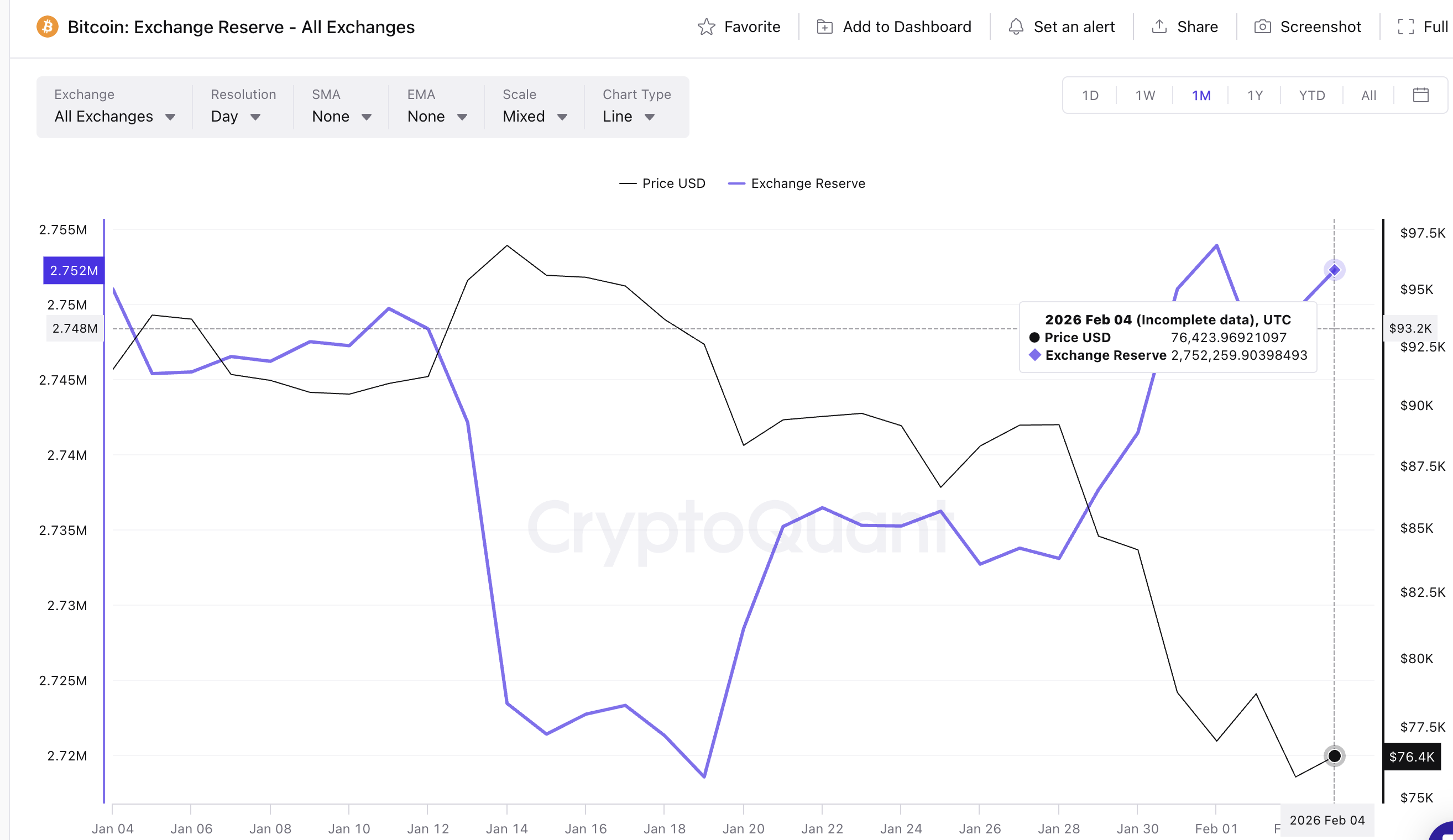

Cadangan Bitcoin di exchange turun ke level terendah baru 2,718 juta BTC pada 19 Januari. setelah itu, cadangan naik menjadi sekitar 2,752 juta BTC.

Itu artinya ada kenaikan sekitar 34.000 BTC, atau kurang lebih 1,2% hanya dalam waktu kurang dari tiga minggu.

Alih-alih koin meninggalkan exchange untuk di-hold jangka panjang, kini lebih banyak Bitcoin yang bergerak kembali ke platform trading. Ini biasanya mencerminkan meningkatnya kesiapan untuk menjual daripada mengakumulasi.

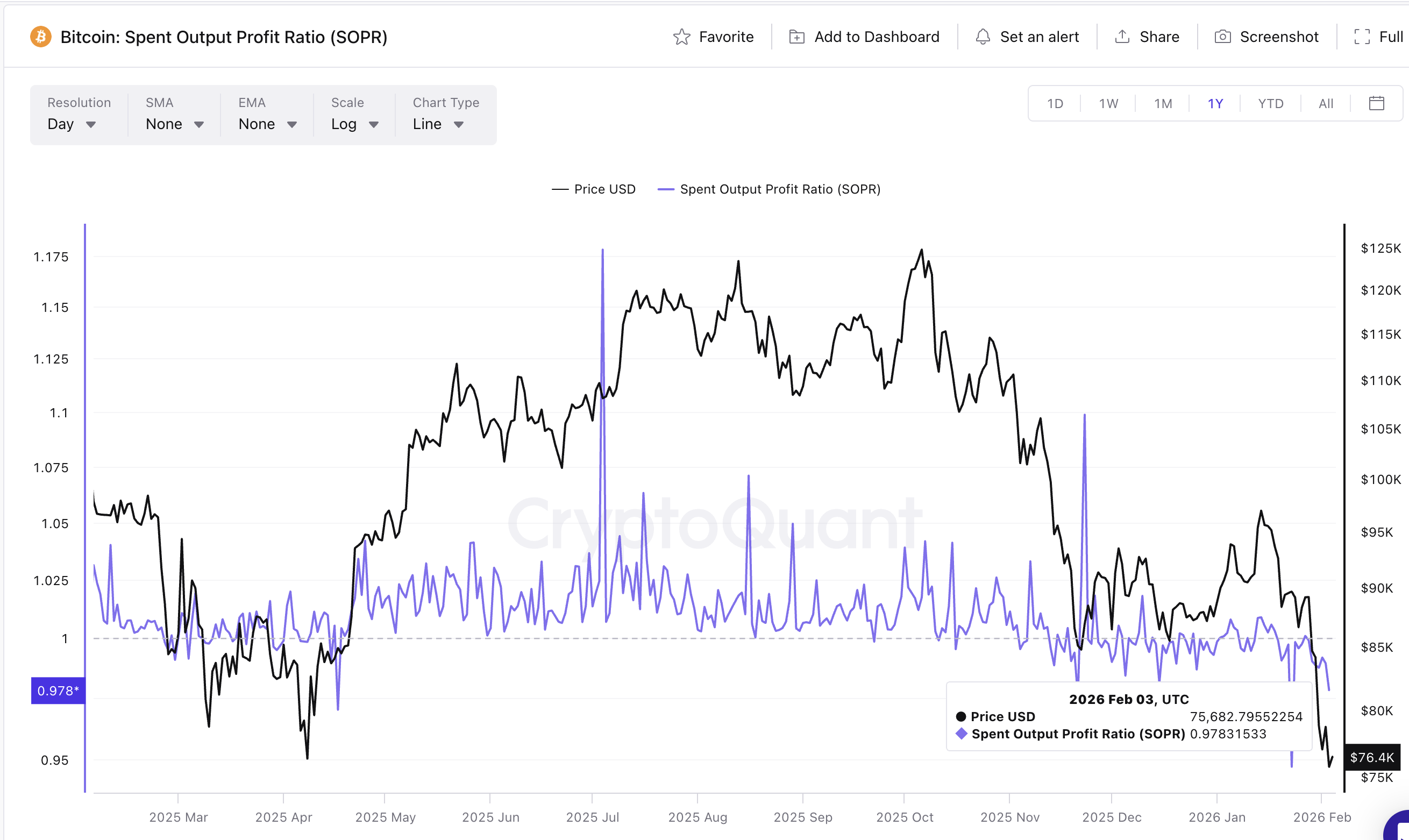

Pada waktu yang sama, Spent Output Profit Ratio (SOPR) tetap berada di dekat level terendah tahunannya. SOPR mengukur apakah koin dijual dalam keadaan untung atau rugi. Nilai di bawah 1 berarti investor sedang merealisasikan kerugian.

Pada akhir Januari, SOPR turun mendekati 0,94. Saat ini, nilainya berada di sekitar 0,97, tetap di bawah level netral. Ini berarti banyak holder tetap menjual meskipun mereka sedang merugi.

Jika cadangan di exchange meningkat bersamaan SOPR yang rendah, ini menandakan perilaku defensif. Investor menggunakan setiap kenaikan harga untuk keluar dari posisi, bukan memperkuat eksposur jangka panjang.

Hal ini dapat melemahkan fondasi setiap pemulihan harga kecuali ada katalis besar. Namun, Martin Gaspar dari FalconX mengisyaratkan adanya katalis sentimen yang berkaitan dengan kejelasan regulasi, yang mungkin berupaya mengubah prospek harga BTC:

“Dalam beberapa minggu ke depan, katalis utama akan mencakup setiap perkembangan terkait RUU struktur pasar kripto, dengan kelompok kunci dijadwalkan bertemu di Gedung Putih pekan ini untuk membahas RUU tersebut,” sorot Martin Gaspar dari FalconX.

Namun, level harga inilah yang tetap menjadi kunci utama!

Aksi harga Bitcoin menegaskan apa yang ditunjukkan oleh ketiga metrik tersebut. Agar Bitcoin kembali menguat, beberapa level harga berikut harus ditembus:

Pemulihan berkelanjutan membutuhkan penutupan candle 4 jam yang bersih di atas level-level ini, khususnya di atas US$84.640. Sampai sekarang, harga BTC belum berhasil menunjukkan kekuatan di atas resistance pertama.

Smart Money Index menambah lapisan kehati-hatian berikutnya. Indikator ini melacak posisi mirip institusi. Pada grafik 4 jam, Smart Money Index terus bergerak di bawah garis sinyalnya sejak akhir Januari. Ini menandakan pemain besar tidak menambah eksposur seiring rebound harga.

Terakhir kali indeks ini sempat melampaui garis sinyalnya di akhir Januari, harga Bitcoin reli sekitar 5%. Saat ini, konfirmasi semacam itu masih belum muncul. Jika partisipasi smart money belum pulih, maka setiap rebound jangka pendek BTC berisiko gagal berlanjut.

Ditambah lagi, jika aksi jual panik semakin meningkat, sesuai dengan penurunan SOPR, dan menekan harga BTC, maka US$72.920 menjadi zona kunci. Target penurunan baru bisa tercapai jika candle 4 jam ditutup di bawah level ini.

Tether, penerbit stablecoin USDT senilai US$185 miliar, secara drastis memangkas ambisi penggalangan dana privatnya.

Hal ini menimbulkan keraguan soal potensi IPO yang sebelumnya ramai diperbincangkan oleh para pelaku kripto, seperti co-founder BitMEX Arthur Hayes.

Pada awalnya, Tether menjajaki penggalangan dana hingga US$15–20 miliar dengan valuasi US$500 miliar. Jumlah ini akan menempatkan penerbit stablecoin tersebut di jajaran perusahaan privat paling bernilai di dunia.

namun, menurut Financial Times, kini Tether mempertimbangkan hanya sekitar US$5 miliar, bahkan mungkin tidak menggalang dana sama sekali.

Penyesuaian terbaru ini terjadi setelah satu tahun spekulasi pasar yang ramai. Pada September 2025, Hayes kembali memantik spekulasi IPO Tether dan menyebutkan bahwa kehadiran di bursa publik oleh penerbit stablecoin ini bisa mengungguli debut USDC milik Circle yang sukses.

Saat itu, valuasi Tether diperkirakan lebih dari US$500 miliar. Ini menempatkannya sejajar dengan raksasa teknologi dan keuangan seperti SpaceX, OpenAI, dan ByteDance.

Hayes menggambarkan kemungkinan listing ini sebagai langkah strategis, karena sirkulasi USDT milik Tether yang mencapai US$185 miliar dan struktur bisnis yang mampu menghasilkan pendapatan memberi perusahaan ini keunggulan dibanding Circle.

tetapi sentimen investor kini mulai meredupkan hype tersebut. Para pendukung dilaporkan mundur dari valuasi tinggi US$500 miliar, dengan alasan:

Penurunan peringkat terbaru oleh S&P Global Ratings menyoroti paparan risiko Tether terhadap aset berisiko tinggi, seperti Bitcoin dan emas, serta semakin meningkatkan kehati-hatian investor.

“S&P mencatat adanya kenaikan aset berisiko tinggi dalam cadangan Tether selama setahun terakhir, termasuk bitcoin, emas, pinjaman beragunan, obligasi korporasi, dan investasi lain dengan pengungkapan terbatas serta rentan terhadap risiko kredit, pasar, suku bunga, dan nilai tukar. Tether tetap memberikan sedikit informasi tentang kelayakan kredit kustodian, rekanan, atau penyedia rekening banknya,” lapor Reuters mengutip S&P.

Turunnya pasar aset kripto dalam enam bulan terakhir juga semakin menurunkan minat terhadap valuasi tinggi, bahkan untuk pelaku paling menguntungkan di sektor ini.

Ardoino sendiri tetap optimistis terhadap fundamental Tether. Ia menyebut angka US$15–20 miliar sebagai salah paham. Menurut Ardoino, perusahaan akan “sangat senang” meski tidak menggalang dana sama sekali.

“Angka itu bukan tujuan kami. Itu hanya batas maksimal, kami siap menjual…Jika kami menjual nol, kami juga akan sangat senang,” kutip salah satu bagian dalam laporan tersebut, mengacu pada pernyataan Ardoino.

Tether mencatatkan laba US$10 miliar untuk tahun 2025, turun sekitar 23% dari tahun sebelumnya akibat penurunan harga Bitcoin, namun sedikit tertutupi oleh hasil kuat dari aset emas.

Dengan profitabilitas yang masih terjaga, Tether hampir tidak membutuhkan tambahan dana operasional. Ini menunjukkan bahwa upaya penggalangan dana lebih banyak bertujuan meningkatkan kredibilitas dan membangun kemitraan strategis, bukan sekadar untuk tambahan kas.

Penarikan ini juga mengubah ekspektasi terhadap IPO Tether. Walaupun langkah ke pasar publik tidak akan segera terjadi, dorongan regulasi dan strategi baru membuat opsi tersebut tetap terbuka.

Aturan stablecoin di Amerika Serikat di bawah Presiden Trump, bersamaan dengan token USAT baru Tether yang mengikuti regulasi AS, bisa membuka jalan menuju legitimasi di pasar domestik.

Tether Announces the Launch of USA₮, the Federally Regulated, Dollar-Backed Stablecoin, Made in America 🇺🇲🚀

— Tether (@tether) January 27, 2026

Read more: https://t.co/rIMQTQ7ipX

Jadi, pondasi bisa saja disiapkan untuk potensi IPO di tahun 2026 jika kondisi pasar membaik, meski valuasinya mungkin perlu disesuaikan.

Meski begitu, langkah hati-hati dari Tether ini membawa sinyal penting untuk ekosistem aset kripto secara lebih luas. Sebagai mata uang cadangan de facto di pasar dengan kepemilikan Treasury dan emas yang masif, langkah mundur Tether menyoroti semakin pentingnya profitabilitas dan transparansi daripada sekadar hype.

Bagi perusahaan kripto lain dengan valuasi tinggi yang ingin melantai di bursa publik, pengalaman Tether bisa menjadi blueprint: pertumbuhan berkelanjutan dan fundamental kuat makin krusial untuk membangun kepercayaan investor, bahkan untuk nama besar di industri ini.

Patut dicatat juga bahwa CEO Tether Paolo Arodino pernah menyampaikan bahwa perusahaan tidak harus go public. Tapi, ia juga tidak menutup kemungkinan itu.

No need to go public.

— Paolo Ardoino 🤖 (@paoloardoino) June 7, 2025

Platform pertukaran kripto terkemuka, OKX, resmi meluncurkan kampanye spesial bertajuk “SEA Race to Paddock”. Kampanye yang berlangsung selama 21 hari ini memberikan kesempatan eksklusif bagi pengguna di wilayah Asia Tenggara untuk memenangkan tiket menonton balapan Formula 1 (F1) secara langsung di China dan Jepang.

Berlangsung dari tanggal 2 Februari hingga 22 Februari, kampanye ini terbuka bagi seluruh pengguna, baik pengguna baru maupun pengguna lama. Hadiah utama yang ditawarkan adalah pengalaman Race Weekend di F1 China pada 13-15 Maret dan F1 Jepang pada 27-29 Maret.

Para peserta dapat berpartisipasi melalui tiga kategori aktivitas yang berbeda sesuai dengan profil trading mereka:

Kompetisi ini menantang kemampuan strategi trader untuk memperebutkan peringkat teratas. Pemenang akan ditentukan berdasarkan dua kategori:

Ranking PnL Amount (Profit Nominal): Ditujukan bagi trader dengan volume besar. Tiga peserta dengan profit nominal tertinggi akan mendapatkan Race Day Ticket.

Ranking PnL % (Persentase Profit): Berfokus pada efisiensi modal dan strategi. Performa terbaik di kategori ini akan mendapatkan Qualifying Ticket.

Bagi pengguna yang tidak ingin berkompetisi secara intensif, section Bonanza menawarkan hadiah melalui penyelesaian tugas. Terdapat total 26 tugas yang mencakup aktivitas seperti deposit pertama (FTD), perdagangan pertama (FTT), penggunaan bot trading, aktivitas P2P, hingga pencapaian target volume trading tertentu. Semakin banyak tugas yang diselesaikan, semakin besar peluang untuk mendapatkan Mystery Box Rewards.

Section ini dirancang khusus bagi pengguna yang ingin memaksimalkan aset mereka atau mengincar status VIP:

APR Boost Bonus: Pengguna yang melakukan deposit minimal $5,000 atau $10,000 akan mendapatkan bonus peningkatan APR untuk aset yang mereka simpan.

VIP Referral: Dengan mengajak rekan untuk melakukan deposit minimal $50,000, pengguna berkesempatan mendapatkan akses VIP Trial, peningkatan APR, hingga peluang memenangkan tiket F1 jika berhasil mencapai status VIP sesungguhnya.

Bagi masyarakat yang tertarik untuk bergabung, langkah-langkah pendaftaran cukup sederhana:

Jangan lewatkan kesempatan langka untuk merasakan sensasi kecepatan di lintasan balap bersama OKX!

Bagaimana pendapat Anda tentang kampanye OKX SEA Race to Paddock ini? Yuk, sampaikan pendapat Anda di grup Telegram kami. Jangan lupa follow akun Instagram dan Twitter BeInCrypto Indonesia, agar Anda tetap update dengan informasi terkini seputar dunia kripto!

Chairman BitMine Immersion Technologies, Tom Lee, menyampaikan bahwa kerugian belum terealisasi pada kepemilikan Ethereum (ETH) perusahaan saat pasar turun merupakan “fitur, bukan kekurangan,” sambil menekankan model treasury perusahaan yang berfokus pada Ethereum.

Pernyataannya muncul ketika kerugian di atas kertas treasury ETH terbesar dunia tersebut melonjak menjadi lebih dari US$6 miliar di tengah penurunan pasar secara luas yang telah mendorong harga aset kripto terbesar kedua ini ke posisi terendah dalam beberapa bulan terakhir.

Data BeInCrypto Markets menunjukkan bahwa Ethereum telah turun lebih dari 24% dalam sepekan terakhir. Ini menjadi penurunan mingguan terparah di antara 10 aset kripto teratas berdasarkan kapitalisasi pasar.

Pada hari Selasa, ETH sempat turun ke US$2.109 di Binance, level terendah sejak Mei 2025. Pada waktu publikasi, altcoin ini diperdagangkan di US$2.270, turun 3,06% dalam 24 jam terakhir.

Aksi jual yang tajam ini menambah tekanan pada treasury aset kripto, di mana holder besar menghadapi kerugian belum terealisasi yang signifikan di tengah melemahnya pasar secara keseluruhan.

Berdasarkan data CryptoQuant, BitMine saat ini menanggung kerugian di atas kertas sekitar US$6,4 miliar dari kepemilikan Ethereum mereka.

Beberapa pengkritik bahkan mengkhawatirkan bahwa kepemilikan besar seperti ini dapat membatasi pertumbuhan harga ETH di masa depan jika BitMine memilih untuk melakukan likuidasi. Namun, dalam sebuah postingan di X (dulu Twitter), Lee membantah kritik terhadap perusahaan treasury yang berfokus pada Ethereum, sembari menilai bahwa kerugian yang terjadi baru-baru ini justru mencerminkan kondisi pasar, bukan kelemahan struktural.

Ia menuturkan BitMine memang dirancang untuk mengikuti harga Ethereum dan bahkan berpotensi mengunggulinya sepanjang satu siklus pasar penuh. Sebab, ketika pasar aset kripto secara luas sedang lesu, penurunan ETH juga secara alami menghasilkan kerugian di atas kertas.

“BMNR akan mengalami kerugian ‘belum terealisasi’ pada kepemilikan ETH kami saat masa-masa seperti ini: ini adalah fitur, bukan kekurangan. haruskah kita juga menyoroti seluruh ETF indeks karena kerugian mereka? Intinya: ethereum adalah masa depan keuangan,” ujar Lee .

Pernyataan terbaru ini muncul usai chairman BitMine mengisyaratkan bahwa volatilitas terkini di Bitcoin dan Ethereum kemungkinan bersifat sementara. Ini menggambarkan keyakinan sang eksekutif terhadap Ethereum, yang juga diperkuat lewat aksi pembelian ETH oleh BitMine secara berkelanjutan.

Berdasarkan CoinGecko, perusahaan sudah membeli lebih dari 141.000 ETH dalam sebulan terakhir, sehingga total kepemilikannya mencapai 4.285.125 ETH. Perusahaan bukan satu-satunya yang menambah aset ETH.

Data on-chain menunjukkan adanya akumulasi Ethereum aktif oleh investor. Lookonchain mendeteksi tiga wallet yang sebelumnya tidak aktif—kemungkinan saling terkait—membelanjakan US$13,1 juta untuk membeli 5.970 ETH di harga rata-rata US$2.195 selama penurunan baru-baru ini. Dalam transaksi terpisah, satu OTC whale membeli 33.000 ETH senilai US$76,6 juta.

This OTC whale continues to buy the dip!

— Lookonchain (@lookonchain) February 2, 2026

He bought another 33,000 $ETH($76.6M) and 250 $CBBTC($18.95M) today.https://t.co/I0txyh8k3n pic.twitter.com/4GKW0cRpdV

Meski akumulasi terus berlangsung, tekanan jual juga meningkat di sisi lain pasar. Trend Research yang dipimpin Jack Yi, secara konsisten mengalihkan ETH ke exchange.

Berdasarkan OnChain Lens, perusahaan tersebut hari ini menyetor 15.000 ETH bernilai US$33,08 juta ke Binance. Secara total, Trend Research telah memindahkan 153.588 ETH ke exchange.

Aksi jual ini terjadi di saat posisi perusahaan masih mencatatkan kerugian di atas kertas yang signifikan, menambah tekanan di tengah volatilitas pasar yang terus terjadi. Jika penurunan harga Ethereum terus berlanjut, likuidasi sangat mungkin terjadi, dengan estimasi Trend Research titik likuidasi sekitar US$1.800 per ETH.

HE’S DOWN $500M .. BUT STILL LONG $1B OF ETH

— Arkham (@arkham) February 3, 2026

Jack Yi’s Trend Research is long over $1 Billion of ETH through levered AAVE positions – and as of today they are down $562M on-chain.

Trend Research has deposited $367.8M of ETH into Binance since the start of the month, to try and… pic.twitter.com/ky9ZFseAHT

Kontras antara akumulasi stabil BitMine dan aksi jual Trend Research menyoroti strategi berbeda yang membentuk pasar Ethereum di bulan Februari 2026.

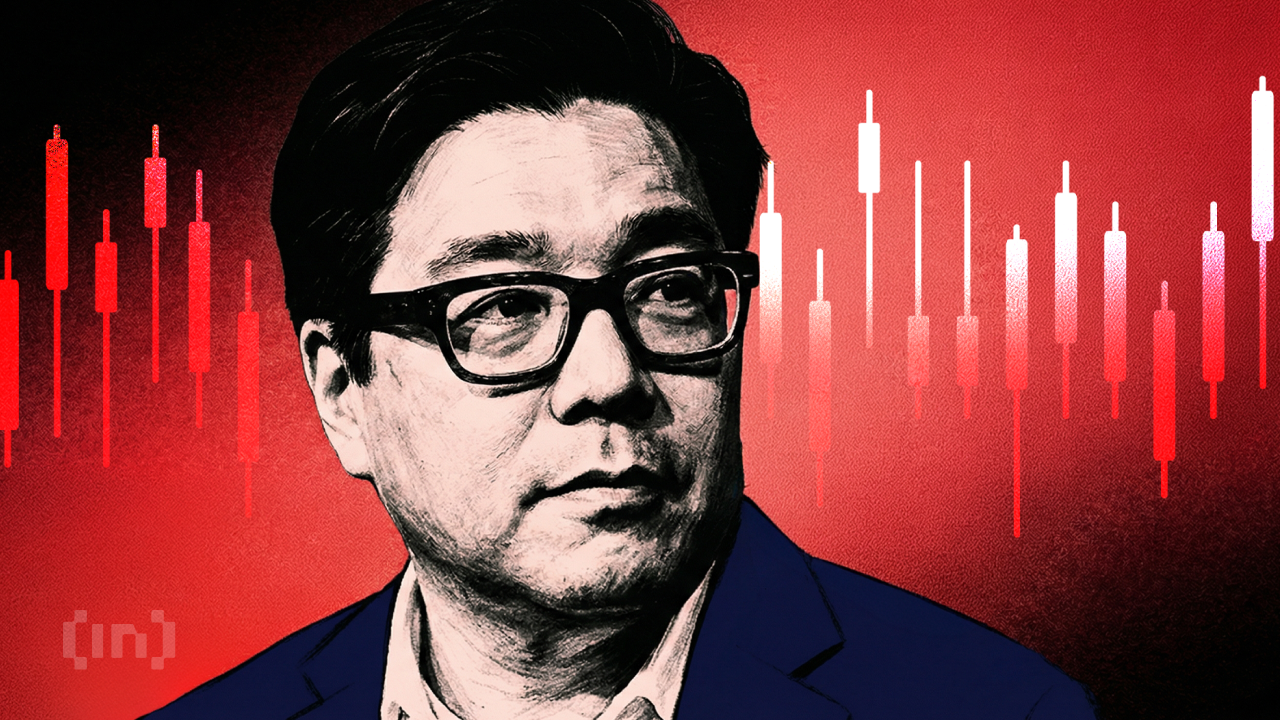

Michael Burry, investor yang memprediksi krisis keuangan 2008, memperingatkan pada Senin bahwa penurunan tajam Bitcoin berpotensi memicu gelombang aksi jual paksa lintas kelas aset.

Dengan Bitcoin yang drop sekitar 40% dari puncak Oktober dan altcoin amblas 20–40% sejak pertemuan FOMC Januari, pertanyaan besar yang kini mendominasi pasar kripto adalah apakah crypto winter penuh telah dimulai.

Dalam sebuah postingan Substack, investor “Big Short” ini memperkirakan hingga US$1 miliar logam mulia terlikuidasi di akhir Januari seiring investor institusi dan bendahara perusahaan buru-buru menutup kerugian aset kripto.

“Tidak ada alasan penggunaan organik bagi Bitcoin untuk memperlambat atau menghentikan penurunan harga,” tulis Burry. Ia memperingatkan jika BTC turun ke US$50.000, perusahaan mining bisa menghadapi kebangkrutan serta pasar Futures logam yang sudah ditokenisasi dapat “ambruk ke dalam lubang hitam tanpa pembeli.”

Bitcoin sempat menyentuh US$73.000 pada hari Selasa, menandai penurunan 40% dari puncaknya di atas US$126.000 pada bulan Oktober. Burry berpendapat bahwa aset kripto ini gagal memenuhi janji sebagai safe haven digital dan alternatif emas, lalu menganggap kenaikan harga baru-baru ini akibat ETF hanya sebatas spekulasi, bukan tanda adopsi jangka panjang.

Peringatan efek domino dari Burry ini didukung bukti nyata dari derita perusahaan crypto treasury. Strategy, perusahaan akumulasi Bitcoin yang dipimpin oleh Michael Saylor, kini mencatat kerugian di atas kertas setelah BTC jatuh di bawah harga beli rata-rata sekitar US$76.000. Perusahaan ini menanggung kerugian belum terealisasi sebesar US$17,44 miliar hanya di kuartal keempat saja.

Kapitalisasi pasar Strategy anjlok dari US$128 miliar di bulan Juli menjadi US$40 miliar, atau turun 61% dari puncak Bitcoin bulan Oktober. mNAV perusahaan—nilai perusahaan dibagi dengan nilai aset kriptonya—turun dari di atas 2 pada setahun lalu kini menjadi 1,1, mendekati batas kritis yang bisa memaksa mereka menjual token.

Strategy telah mengangkat kemungkinan menjual kepemilikan jika mNAV di bawah satu, menandai pergeseran dari prinsip “tidak akan menjual” yang lama dipegang Saylor. Perusahaan ini mengumpulkan dana US$1,44 miliar lewat penjualan saham agar bisa memenuhi pembayaran dividen dan utang ke depan.

BitMine Immersion Technologies, yang didukung Peter Thiel dan diketuai Tom Lee dari Fundstrat, mengalami kerugian yang lebih tajam. Perusahaan akumulasi Ethereum ini memegang 4,3 juta ETH yang dibeli dengan harga rata-rata US$3.826, kini hanya bernilai sekitar US$2.300 per koin—mewakili kerugian belum terealisasi lebih dari US$6 miliar.

Para analis memperingatkan perusahaan crypto-treasury terjebak dalam narasi yang mereka ciptakan sendiri. Penjualan aset—sebesar apapun jumlahnya—akan memberi sinyal buruk yang dapat menjatuhkan harga saham perusahaan maupun harga token dasarnya, jauh melebihi dampak positif dari hasil penjualan itu sendiri.

Analis Jepang Hiroyuki Kato dari CXR Engineering memperingatkan bahwa pasar kripto mungkin telah masuk tren turun jangka panjang. Bitcoin menembus level terendah November, menandakan perubahan strategi dari buy the dip ke short selling.

Pelemahan Ethereum di bawah support penting 400.000 yen (US$2.600) mempercepat penurunannya, di mana hampir semua altcoin sudah anjlok 20-40% sejak FOMC Januari. Kato menyebut grafik mingguan membentuk pola head and shoulders yang mendekati neckline—jika jebol, peluang pemulihan jangka pendek semakin sulit secara struktur.

“Volatilitas tinggi di aset kripto dan logam mulia, mendahului pasar saham yang lebih luas, bisa menjadi pertanda bahaya,” tulis Kato, menyarankan langkah risk-off hingga kondisinya stabil kembali.

Meski sinyal bearish bermunculan, Tiger Research berpendapat crash kali ini secara fundamental berbeda dengan crypto winter sebelumnya. Crypto winter terdahulu—keruntuhan Mt. Gox di 2014, kegagalan ICO tahun 2018, kolaps Terra-FTX 2022—bersumber dari kegagalan di dalam industri yang menghancurkan kepercayaan serta menyebabkan para talenta hengkang.

“Kita tidak menciptakan musim semi, jadi musim dingin pun nihil,” terang laporan itu. Baik reli 2024 maupun penurunan pasar saat ini dipicu faktor eksternal: persetujuan ETF, kebijakan tarif, hingga ekspektasi suku bunga.

Lebih penting lagi, pasar kini terpecah jadi tiga lapisan pasca regulasi: zona teregulasi dengan volatilitas terbatas, zona tidak teregulasi untuk spekulasi berisiko tinggi, serta infrastruktur bersama seperti stablecoin yang melayani keduanya. Efek trickle-down—di mana semua token ikut naik saat Bitcoin menguat—kini sudah hilang. Modal ETF pun hanya berputar di Bitcoin tanpa mengalir ke altcoin.

“Musim kripto di mana semuanya naik bersama kemungkinan tidak akan terjadi lagi,” simpul Tiger Research. “Bull run berikutnya pasti akan datang. Namun, bukan untuk semua pihak.”

Agar bull run itu terwujud, dua syarat harus terpenuhi: use case hebat muncul dari zona tidak teregulasi serta lingkungan ekonomi makro yang mendukung. Sampai itu terjadi, pasar tetap dalam kondisi belum pernah terjadi sebelumnya—bukan winter maupun spring, melainkan sesuatu yang benar-benar baru.

Bagaimana pendapat Anda tentang debat soal apakah pasar saat ini crypto winter atau awal dari paradigma baru? Yuk, sampaikan pendapat Anda di grup Telegram kami. Jangan lupa follow akun Instagram dan Twitter BeInCrypto Indonesia, agar Anda tetap update dengan informasi terkini seputar dunia kripto!

Strategy (dulu bernama MicroStrategy) akan melaporkan pendapatan Q4 2025 setelah penutupan pasar pada 5 Februari, sehingga perjuangan Bitcoin untuk bertahan di level US$76.000 kini lebih dari sekadar pertarungan teknis.

Harga Bitcoin sekarang secara langsung membentuk narasi pendapatan perusahaan, sentimen investor, serta kredibilitas dari model treasury Bitcoin yang menggunakan leverage.

Pada waktu publikasi tanggal 4 Februari, Bitcoin diperdagangkan di US$76.645 setelah sebelumnya sempat turun ke level terendah intraday di US$72.945 pada sesi sebelumnya.

Pergerakan ini membuat posisi Bitcoin mendekati rata-rata akuisisi Strategy di US$76.052 dari total kepemilikan 713.502 BTC mereka. Kini, level US$76.000 bukan lagi sekadar level di grafik, melainkan titik balik di neraca keuangan.

Berdasarkan aturan akuntansi fair-value yang diadopsi pada 2025, Strategy wajib menyesuaikan nilai Bitcoin mereka ke harga pasar setiap kuartal, sehingga keuntungan dan kerugian yang belum terealisasi langsung tercermin dalam pendapatan.

Meskipun hasil Q4 akan mencerminkan harga Bitcoin yang lebih tinggi di bulan Desember—saat BTC diperdagangkan di atas US$80.000 selama sebagian besar kuartal—kelemahan harga yang berlanjut hingga mendekati laporan keuangan berisiko mendominasi perbincangan investor.

The Q4 Earnings Call will be livestreamed across platforms, including X, YouTube, and Zoom.https://t.co/ipfvNuup4e

— Strategy (@Strategy) February 3, 2026

Pada level saat ini, posisi Bitcoin Strategy secara garis besar berada di titik impas. Namun, jika penurunan di bawah US$76.000 terjadi secara berkelanjutan, treasury perusahaan akan mencatat kerugian yang belum terealisasi. Ketika Bitcoin sempat bergerak mendekati US$74.500 baru-baru ini, Strategy menghadapi kerugian di atas kertas yang mendekati US$1 miliar.

Meski kerugian tersebut tidak secara langsung mengubah angka Q4, sentimen pasar tetap terpengaruh menjelang panggilan pendapatan dan komentar dari Michael Saylor.

Situasi makin rumit karena strategi pembelian terbaru yang dilakukan Strategy. Pada akhir Januari dan awal Februari, mereka membeli Bitcoin di harga yang jauh lebih tinggi daripada harga pasar saat ini.

Tranche terbaru, 855 BTC, dibeli rata-rata di kisaran US$87.974, namun hampir seketika setelahnya terjadi sell-off akhir pekan yang tajam dan menekan Bitcoin di bawah US$75.000.

Strategy has acquired 855 BTC for ~$75.3 million at ~$87,974 per bitcoin. As of 2/1/2026, we hodl 713,502 $BTC acquired for ~$54.26 billion at ~$76,052 per bitcoin. $MSTR $STRC https://t.co/x4BXtpl6UD

— Strategy (@Strategy) February 2, 2026

Pembelian pada awal Januari bahkan terjadi di harga rata-rata yang lebih tinggi lagi, termasuk satu tranche di kisaran US$90.000 dan lainnya di atas US$95.000.

Pola seperti ini bukan hal baru. Strategy memang cenderung meningkatkan pembelian saat reli besar, dengan dana yang berasal dari penerbitan saham serta obligasi konversi tanpa kupon.

Strategi ini memang menguntungkan dalam siklus penuh, namun berulang kali membuat perusahaan terpapar penurunan harga tajam dalam jangka pendek dan memicu kritik bahwa Strategy sering “membeli di puncak” sebelum koreksi harga.

Episode kali ini dibandingkan dengan aksi beli agresif Strategy pada 2021, ketika perusahaan mengakumulasi puluhan ribu Bitcoin di dekat puncak siklus. Ketika Bitcoin anjlok lebih dari 70% di 2022, Strategy mencatat kerugian belum terealisasi hingga miliaran dan saham mereka jatuh lebih dari 80%.

Michael Saylor just disclosed that MicroStrategy purchased another 480 #Bitcoin's for ~$10M in cash, or $20,817 per coin, between May 3 and Tuesday. How is he doing? Bad. He has lost on paper almost $1.38B or 34.8%.🤷♂️ pic.twitter.com/0SswIvvxZr

— WallStreetPro (@wallstreetpro) June 29, 2022

Meskipun perusahaan berhasil bertahan tanpa harus melakukan penjualan paksa—dan akhirnya sangat diuntungkan dari reli besar di 2024–2025—peristiwa itu menyoroti risiko volatilitas dan dilusi yang menyertai strategi mereka.

“MicroStrategy memiliki Bitcoin terbanyak dibanding semua perusahaan publik. Baru saja membukukan kerugian US$299 juta akibat crypto crash. Beginilah resikonya kalau berinvestasi pada aset yang sangat volatil & tidak punya fundamental. Sedikit saja kabar bisa bikin kerugian BESAR,” komentar profesor ekonomi Steve Hanke.

Catatan sejarah ini kembali muncul saat Bitcoin diperdagangkan sekitar 42% di bawah rekor puncak Oktober 2025 di US$126.000, menghapus kapitalisasi pasar lebih dari US$1 triliun dalam empat bulan terakhir.

Memperkeruh perdebatan, Jim Cramer secara terbuka mendesak Saylor untuk turun tangan lagi, menyebut US$73.802 sebagai “garis pertahanan paling akhir” bagi Bitcoin. Dengan itu, ia mendesak Strategy untuk menerbitkan obligasi konversi tanpa kupon atau melakukan penawaran sekunder guna menghentikan penurunan harga sebelum laporan keuangan.

“Pendapatan Strategy sangat tergantung pada hal itu,” tulis Cramer, sekaligus mempertanyakan topik yang bisa dibahas Saylor di panggilan pendapatan kalau Bitcoin tidak segera pulih.

Cramer kembali menegaskan sikapnya beberapa jam kemudian, menggambarkan Strategy sebagai benteng harga Bitcoin, meski hal ini bertentangan dengan penolakan Saylor secara konsisten untuk mengelola harga jangka pendek.

Tekanan bukan hanya datang dari Cramer saja. Komentator seperti Bull Theory sudah menggambarkan penurunan harga ini sebagai bukti bahwa mungkin ada sesuatu yang rusak secara fundamental di aset kripto, sementara yang lain mengambil sikap jauh lebih keras.

Skeptis lama Michael Burry telah memperingatkan bahwa penurunan Bitcoin yang berkepanjangan bisa menghapus perusahaan yang memiliki cadangan BTC besar. Analis ini berargumen bahwa Bitcoin gagal berperan sebagai aset safe haven dan bisa memicu kesulitan lebih luas di perusahaan secara umum.

BITCOIN SLIDE COULD WIPE OUT COMPANIES

— *Walter Bloomberg (@DeItaone) February 3, 2026

Michael Burry warned that Bitcoin’s ongoing decline could destroy significant value, especially for companies holding large BTC reserves. He said Bitcoin has failed as a safe haven like gold and could push aggressive corporate holders into…

Pihak yang mengkritik lebih ekstrem bahkan melangkah lebih jauh, menyebut pendekatan Strategy tidak kokoh secara struktural. Mereka memperingatkan bahwa leverage dan dilusi bisa saja akhirnya membebani model ini jika pelemahan berlangsung lama.

Meskipun banyak suara miring, fokus langsung saat ini tetap jelas. Jika bertahan di atas US$76.000, Strategy bisa menunjukkan kinerja keuangannya berkat ketahanan, keyakinan jangka panjang, dan akumulasi disiplin saat menghadapi volatilitas.

“Volatilitas adalah hadiah Satoshi bagi yang setia,” seloroh Saylor .

Jika terjadi breakdown di bawah level tersebut, narasi bisa berubah drastis ke arah:

Saat MSTR diperdagangkan sebagai proksi Bitcoin ber-beta tinggi dan laporan keuangan tinggal hitungan jam, pasar memantau dengan saksama.

Apakah Bitcoin bisa stabil atau justru turun lebih jauh, mungkin tidak akan mengubah tesis jangka panjang milik Strategy, tapi situasi ini sangat mungkin mengubah bagaimana tesis tersebut dinilai pekan ini.

PT Indokripto Koin Semesta Tbk (COIN) menyatakan dukungan penuh atas langkah strategis anak usahanya, Bursa Kripto PT Central Finansial X (CFX), dalam menyesuaikan struktur biaya transaksi. Kebijakan ini dinilai selaras dengan visi jangka panjang Perseroan untuk memperbesar pangsa pasar industri kripto nasional melalui peningkatan volume transaksi dan pendalaman likuiditas.

COIN menilai, struktur biaya yang lebih kompetitif menjadi faktor kunci untuk menarik kembali minat konsumen domestik agar bertransaksi di dalam negeri. Upaya ini juga dipandang krusial dalam rangka memperkuat posisi Indonesia di tengah persaingan industri aset kripto global yang kian ketat.

Merujuk riset Lembaga Penyelidikan Ekonomi dan Masyarakat Fakultas Ekonomi dan Bisnis Universitas Indonesia (LPEM FEB UI), tantangan utama industri aset kripto domestik saat ini terletak pada penciptaan likuiditas yang dalam serta biaya transaksi yang kompetitif. Studi tersebut menyoroti tingginya sensitivitas pengguna terhadap biaya, di mana sekitar 54,5% pengguna platform menyatakan akan berpindah exchange bila biaya transaksi dianggap terlalu mahal.

Temuan ini mengindikasikan potensi capital outflow (arus keluar modal) yang signifikan, sekaligus menunjukkan masih adanya ruang besar untuk mengoptimalkan daya saing industri aset kripto nasional. Dalam konteks tersebut, langkah penyesuaian biaya transaksi dinilai sebagai strategi penting untuk menahan arus perpindahan pengguna ke platform offshore.

Sebagai respons konkret, CFX selaku bursa aset kripto berizin di Indonesia akan memotong biaya transaksi bursa dari 0,04% menjadi 0,02% mulai 1 Maret 2026, kemudian kembali dipangkas menjadi 0,01% per 1 Oktober 2026. Kebijakan ini diumumkan oleh Direktur Utama Bursa Kripto CFX dalam forum CFX Cryptalk bersama Otoritas Jasa Keuangan (OJK) dan Asosiasi Blockchain Indonesia (ABI) di CFX Tower, Senin (2/2/2026).

Direktur Utama PT Indokripto Koin Semesta Tbk, Ade Wahyu, menyatakan bahwa penyesuaian struktur biaya secara terukur merupakan langkah strategis untuk memastikan keberlanjutan industri kripto dalam jangka panjang.

“Bursa Kripto CFX selaku perusahaan anak dari COIN senantiasa mengikuti dinamika pasar. Saat ini adalah momentum yang tepat untuk mengeksekusi rencana tersebut guna meningkatkan daya saing industri aset kripto nasional di kancah global. Biaya yang lebih kompetitif akan menarik kembali konsumen lokal untuk bertransaksi di dalam negeri dan pada akhirnya memperbesar pangsa pasar,” ucap Ade.

Ia menambahkan, pemangkasan biaya transaksi berpotensi menciptakan multiplier effect positif. Ketika ekosistem menjadi lebih efisien dan menarik, frekuensi serta volume transaksi diproyeksikan meningkat dan pada akhirnya mengompensasi penyesuaian biaya tersebut.

Seiring dengan strategi efisiensi biaya, COIN juga terus mendorong pengembangan inovasi produk sebagai bagian dari diversifikasi sumber pendapatan. Ade menyebutkan, CFX akan fokus mengembangkan produk derivatif kripto guna meningkatkan volume transaksi dan memperdalam likuiditas pasar.

Tak berhenti sampai di situ, Perseroan juga melihat potensi besar pada produk-produk aset kripto baru yang berpeluang menjadi gelombang inovasi berikutnya di industri. Menurut Ade, kehadiran inovasi tersebut diharapkan mampu mendorong partisipasi investor lokal maupun asing, baik ritel maupun institusi, secara lebih masif.

“COIN dan seluruh anak perusahaan selalu terbuka untuk meluncurkan dan mendorong inovasi produk serta layanan baru. Langkah ini tidak hanya ditujukan untuk mendongkrak kinerja perusahaan, tetapi juga untuk mewujudkan visi Indonesia sebagai pusat perdagangan aset kripto di kawasan Asia Tenggara,” tutur Ade.

Bagaimana pendapat Anda tentang COIN dan Bursa Kripto CFX yang pangkas biaya transaksi? Yuk, sampaikan pendapat Anda di grup Telegram kami. Jangan lupa follow akun Instagram dan Twitter BeInCrypto Indonesia, agar Anda tetap update dengan informasi terkini seputar dunia kripto!

Bursa kripto CFX menggarisbawahi perlunya penguatan daya saing industri aset kripto Indonesia di tengah ketatnya persaingan global. Upaya ini dinilai penting guna mendongkrak partisipasi konsumen domestik sekaligus memperkuat kontribusi industri kripto atas perekonomian nasional.

Isu tersebut mengemuka dalam diskusi CFX Cryptalk yang digelar di CFX Tower, Jakarta, Senin (2/2). Forum ini menjadi wadah dialog antara regulator, bursa, dan pelaku industri. Tujuannya tak lain membahas tantangan struktural pasar kripto nasional serta merumuskan solusi agar ekosistem domestik semakin atraktif bagi investor lokal.

CFX menyoroti struktur biaya transaksi yang dinilai belum kompetitif sebagai salah satu faktor utama yang mendorong konsumen Indonesia hijrah ke platform offshore tidak berizin. Konsumen domestik yang sensitif akan biaya cenderung mencari alternatif dengan ongkos transaksi lebih rendah, walaupun tanpa proteksi regulasi.

Studi Lembaga Penyelidikan Ekonomi dan Masyarakat Fakultas Ekonomi dan Bisnis Universitas Indonesia (LPEM FEB UI) mencatat, volume perdagangan konsumen Indonesia di platform offshore tidak berizin mencapai 2,6 kali lipat ketimbang volume transaksi di platform berizin di dalam negeri. Temuan ini menguak masih adanya ruang besar untuk mengoptimalkan daya saing industri aset kripto nasional.

Dalam diskusi tersebut, Kepala Departemen Pengaturan dan Perizinan Inovasi Teknologi Sektor Keuangan, Aset Keuangan Digital, dan Aset Kripto (IAKD) OJK, Djoko Kurnijanto, menekankan bahwa regulasi dan pengawasan yang kuat dapat menjadi fondasi penting bagi daya saing industri kripto Indonesia di tingkat global.

“Aspek regulasi dan pengawasan oleh otoritas, serta dukungan ekosistem perdagangan aset keuangan digital yang telah terbentuk, dapat menjadi pondasi penting dalam meningkatkan daya saing sektor aset keuangan digital Indonesia di tingkat global,” tutur Djoko.

Direktur Utama Bursa Kripto CFX, Subani, menyebut ketimpangan biaya transaksi antara platform berizin di Indonesia dan platform offshore tidak berizin telah memicu capital outflow yang substansial. Menurutnya, tanpa struktur biaya yang lebih kompetitif, konsumen lokal akan terus melirik pasar luar negeri.

“Saat ini masih ada ketimpangan biaya transaksi yang cukup terasa antara platform dalam negeri dan global. Kunci untuk menarik kembali minat konsumen lokal adalah dengan menciptakan struktur biaya yang lebih kompetitif,” terang Subani.

Sebagai langkah konkret, CFX mengumumkan pemangkasan biaya transaksi bursa secara bertahap. Biaya yang saat ini berada di level 0,04% per transaksi akan diturunkan menjadi 0,02% mulai 1 Maret 2026, lalu kembali dipangkas menjadi 0,01% pada 1 Oktober 2026.

Subani menilai kebijakan ini tidak hanya bertujuan memperluas pangsa pasar domestik, tetapi juga mendorong konsumen Indonesia kembali bertransaksi di platform berizin. Dampaknya diharapkan dapat dirasakan secara luas lewat peningkatan aktivitas pasar, likuiditas, serta kontribusi terhadap perekonomian nasional, termasuk pendapatan pajak.

Ketua Asosiasi Blockchain Indonesia (ABI), Robby, menyambut positif langkah tersebut. Ia menilai biaya transaksi yang lebih kompetitif akan mendorong konsumen lebih aktif bertransaksi di dalam negeri dan mengurangi ketergantungan pada platform offshore tidak berizin.

Ke depan, CFX berharap Cryptalk dapat terus digelar sebagai forum berkelanjutan untuk mempertemukan regulator dan pelaku industri. Forum ini diharapkan mampu merumuskan arah penguatan industri aset kripto nasional secara komprehensif, sekaligus membangun ekosistem perdagangan yang efisien, likuid, berintegritas, dan semakin menarik bagi investor global.

Bagaimana pendapat Anda tentang langkah bursa kripto CFX dalam potong biaya transaksi di atas? Yuk, sampaikan pendapat Anda di grup Telegram kami. Jangan lupa follow akun Instagram dan Twitter BeInCrypto Indonesia, agar Anda tetap update dengan informasi terkini seputar dunia kripto!

Co-founder Ethereum, Vitalik Buterin, mengajak jaringan layer-2 untuk memikirkan ulang strategi mereka. Ia menyoroti penurunan besar pengguna L2—dari 58,4 juta menjadi sekitar 30 juta—padahal jaringan utama Ethereum justru lebih dari dua kali lipatkan jumlah alamat aktifnya.

Perubahan ini terjadi ketika jaringan utama Ethereum menunjukkan kekuatan yang tidak terduga. Biaya transaksi berada di level terendah sepanjang masa, dan para ahli memperkirakan batas gas akan naik hingga tahun 2026. Akibatnya, layer dasar Ethereum sekarang bisa menangani jauh lebih banyak transaksi secara mandiri.

Dalam sebuah posting mendetail, Buterin menerangkan bahwa visi awal layer-2 sudah usang. Awalnya, L2 diproyeksikan sebagai “shard bermerk” yang memperkuat Ethereum karena jaringan utama dianggap terbatas skalanya. Tapi kini, layer-1 Ethereum memproses transaksi dengan biaya sangat minim. Selain itu, rencana kenaikan batas gas akan terus menaikkan kapasitasnya. Sementara itu, proyek layer-2 juga berjuang untuk mencapai tingkat keamanan tertinggi, dan target rollup tahap 2 terbukti sulit diraih.

Data dari TokenTerminal menunjukkan jumlah alamat layer-2 bulanan turun dari 58,4 juta pada pertengahan 2025 menjadi sekitar 30 juta di Februari 2026. Pada periode yang sama, jaringan utama Ethereum justru mendapatkan lebih banyak pengguna—alamat aktif melonjak dari 7 juta menjadi 15 juta, naik 41,4%. Perubahan tajam ini menandakan pengguna kembali ke layer dasar saat biaya transaksi turun.

Buterin juga memaparkan bahwa beberapa operator layer-2 mengakui mereka mungkin tidak pernah mengejar status rollup tahap 2. Sebaliknya, mereka memilih fokus memenuhi kebutuhan regulasi yang mengharuskan kontrol penuh atas jaringan mereka. Cara ini berbeda dari prinsip permissionless dan trustless yang jadi inti Ethereum.

Pasar menanggapi krisis identitas ini dengan skeptis. Token layer-2 teratas turun 15% hingga 30% pada Januari 2026, menurut data CoinGecko. Total kapitalisasi pasar sektor ini kini tercatat US$7,95 miliar per 4 Februari 2026, menandakan masih lemahnya performa L2.

Token utama seperti Arbitrum (US$0,13211), ZKsync (US$0,02327), dan Optimism (US$0,2192) juga menunjukkan performa yang beragam. Meski begitu, angka-angka ini menyembunyikan masalah yang lebih dalam. Seiring kemudahan akses layer-1 Ethereum bertambah, banyak pengguna memilih keamanannya yang unggul. Kebutuhan jaringan layer-2 sebagai penghemat biaya semakin luntur, mendorong tim L2 untuk berpikir ulang soal peran fundamental mereka dalam ekosistem.

Perubahan perilaku pengguna semakin jelas: ketika biaya transaksi turun, pengguna beralih ke chain utama. Hal ini bertolak belakang dengan anggapan sebelumnya bahwa layer-2 akan mendominasi transaksi harian. Keamanan dan kemudahan pada layer-1 semakin dihargai saat hambatan makin berkurang.

Rekomendasi Buterin untuk jaringan layer-2 menekankan pentingnya menemukan nilai tambah baru selain sekadar skalabilitas. Ia menyorot potensi seperti virtual machine fokus privasi, use case spesifik untuk satu aplikasi, atau pendekatan baru untuk platform non-keuangan seperti jejaring sosial dan sistem identitas.

“Apa yang akan saya lakukan hari ini jika saya sebuah L2? Temukan nilai tambah selain ‘scaling’. Contohnya: fitur/VM non-EVM yang fokus pada privasi, efisiensi yang benar-benar dioptimalkan untuk satu aplikasi, tingkat skalabilitas yang sangat ekstrim sehingga bahkan L1 yang sangat berkembang sekalipun tidak sanggup, desain yang benar-benar berbeda untuk aplikasi non-keuangan, misalnya sosial, identitas, AI.”

Buterin menegaskan, layer-2 yang mengelola ETH atau aset berbasis Ethereum harus minimal mencapai keamanan tahap 1. Tanpa standar ini, jaringan mereka hanya menjadi blockchain terpisah dengan jembatan, dan kehilangan fungsinya sebagai ekstensi Ethereum. Ia juga mendukung interoperabilitas kuat, walau detailnya bergantung pada struktur jaringan masing-masing.

Menurut Buterin, native rollup precompile adalah infrastruktur penting. Alat ini memungkinkan Ethereum memverifikasi proof ZK-EVM secara langsung, ikut perkembangan protokol, serta perlindungan dari hard fork. Ini dapat memberi kebebasan pengembangan solusi custom bagi layer-2, sambil mempertahankan verifikasi aman dari Ethereum.

Visi fleksibel ini membuka berbagai model layer-2. Jaringan dengan ekstensi EVM bisa menggunakan precompile untuk transaksi standar sekaligus membuat proof khusus untuk fitur tambahan. Modularitas seperti ini mendukung interaksi trustless dengan Ethereum namun tetap ada ruang untuk kontrol terpusat. Buterin tuturkan, hal ini merupakan bagian dari pilihan pengembang di sistem permissionless.

Seiring pertumbuhan layer dasar Ethereum hingga 2026, jaringan layer-2 menghadapi ujian menentukan. Data membuktikan pengguna memilih keamanan mainnet saat tersedia. Jaringan layer-2 mesti menawarkan alasan menarik agar pengguna ikut serta—bukan hanya karena biaya lebih rendah. Jawabannya mungkin ada pada alat privasi canggih, virtual machine baru, atau aplikasi spesifik. Pilihan yang diambil layer-2 akan membentuk peta masa depan ekosistem Ethereum.