CEO Coinbase Brian Armstrong Bertemu Kepala Bank Sentral Prancis soal Bitcoin di Davos

CEO Coinbase Brian Armstrong menempatkan Bitcoin di pusat perdebatan kebijakan Forum Ekonomi Dunia (WEF) pada hari Rabu.

Pernyataannya muncul ketika pasar menantikan kehadiran Presiden AS Donald Trump di acara Davos, karena ia dikenal kerap memberikan komentar spontan terkait perdagangan, tarif, dan geopolitik.

Independensi Bitcoin Bertabrakan dengan Perbankan Sentral di Davos

Pimpinan Coinbase ini secara langsung menantang Gubernur Banque de France, François Villeroy de Galhau, terkait isu kemandirian moneter.

“Saya lebih mempercayai bank sentral independen dengan mandat demokratis daripada penerbit swasta Bitcoin,” Gareth Jenkinson melaporkan, mengutip pernyataan Villeroy de Galhau dalam diskusi di Davos.

Pernyataan ini mencerminkan pandangan lama di kalangan bank sentral bahwa lembaga berdaulat secara inheren dianggap lebih sah dibanding alternatif terdesentralisasi.

Armstrong memberikan tanggapannya dengan mengubah fokus perdebatan ke isu pengendalian dan penerbitan, bukan sekadar mandat politik.

“Bitcoin adalah protokol terdesentralisasi. Sebenarnya tidak ada penerbitnya. Jadi jika berbicara soal kemandirian, Bitcoin justru lebih independen. Tidak ada negara, perusahaan, maupun individu mana pun di dunia yang mengendalikannya,” terang Armstrong.

Pertukaran argumen ini menjadi momen langka di WEF di mana Bitcoin itu sendiri, dan bukan sekadar teknologi blockchain atau keuangan tokenisasi, dibahas secara langsung.

Selama bertahun-tahun, panel WEF lebih sering menyoroti ledger yang terotorisasi, adopsi institusional, dan mata uang digital bank sentral. Mereka kerap menghindari tantangan Bitcoin terhadap kedaulatan moneter secara utuh.

Dinamikanya mulai berubah di WEF 2026, sebagian karena desakan dari para jurnalis yang hadir langsung di lapangan.

Gareth Jenkinson menanyakan langsung kepada Armstrong dalam sesi “Crypto at a Crossroads”, apakah AS akan melanjutkan pembahasan mengenai pembentukan Strategic Bitcoin Reserve.

Jawaban Armstrong menyoroti bahwa Bitcoin bukan sekadar instrumen spekulatif, melainkan jaringan moneter global yang netral dan kian diakui oleh pemerintah – bukan lagi diabaikan begitu saja.

Bank Melawan saat Bitcoin Masuk ke Debat Strategis dan Ekonomi Makro

Di luar Davos, Armstrong terus mempertajam kritiknya pada sistem TradFi. Dalam wawancara terpisah dengan CNBC, ia menuding lobi perbankan AS mencoba menahan persaingan melalui tekanan regulasi, terutama terkait regulasi stablecoin.

Here's a quick summary of what happened last week with the CLARITY Act.

— Brian Armstrong (@brian_armstrong) January 21, 2026

Now we're all working together to find a win-win scenario for everyone, especially the American people. pic.twitter.com/Wcry97B3qf

Dengan merujuk pada CLARITY Act yang masih tertunda, Armstrong berpandangan bahwa pihak bank mendorong pelarangan platform kripto agar tidak menawarkan imbal hasil, bukan karena risiko sistemik, melainkan karena persaingan bisnis.

“Kelompok lobi dan asosiasi perdagangan mereka masuk dan berupaya melarang persaingan,” ujar Armstrong, sambil menambahkan bahwa perusahaan kripto harusnya dapat bersaing secara adil, bukan dibatasi oleh pelaku lama di sektor tersebut.

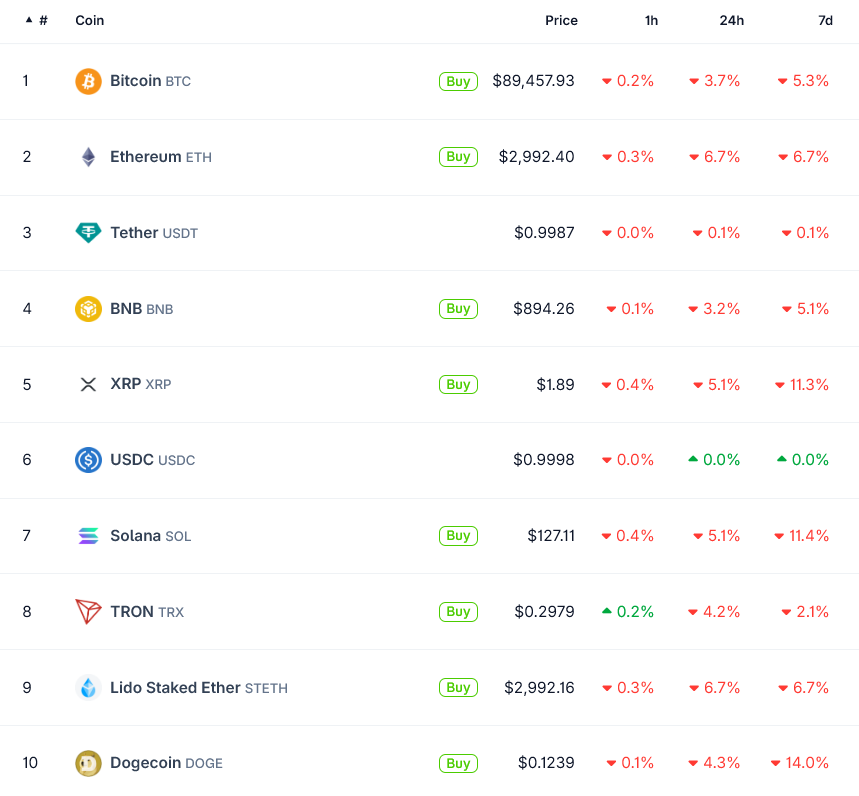

Debat ini juga terjadi di saat kekhawatiran ekonomi makro terkait stabilitas sistem keuangan global semakin meningkat.

Veteran hedge fund Ray Dalio, yang juga berbicara kepada CNBC selama pekan Davos, memperingatkan bahwa tatanan moneter saat ini dalam kondisi tertekan.

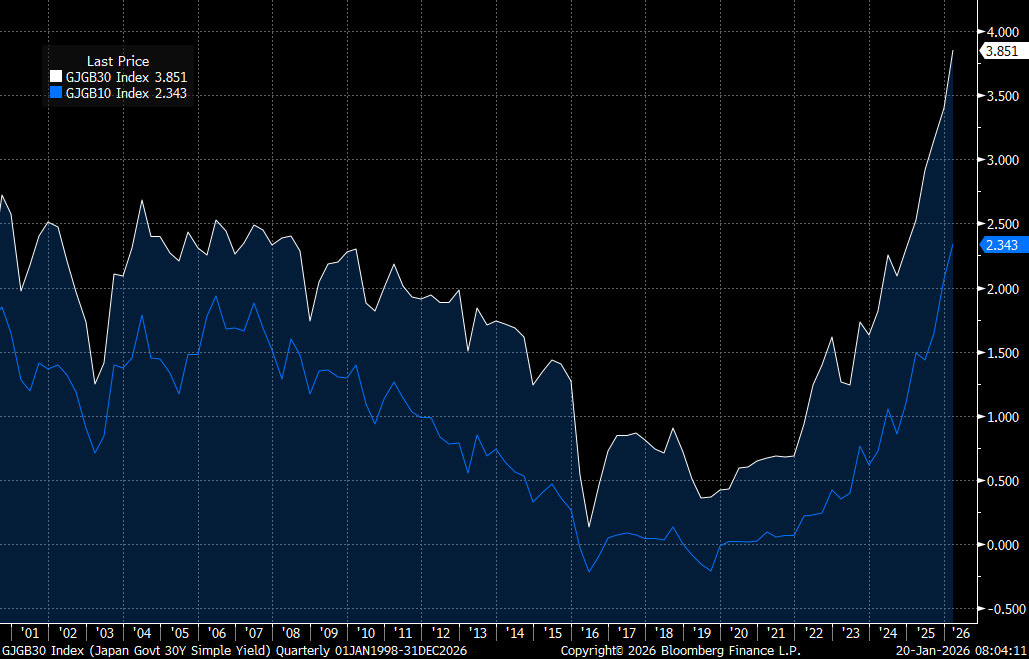

“Tatanan moneter sedang mengalami keruntuhan,” Dalio ucap, dengan menyoroti utang yang meningkat dan perubahan strategi cadangan di bank sentral serta sovereign wealth fund.

Ia menuturkan bahwa naiknya kembali peran emas menandakan kekhawatiran yang semakin dalam akan kestabilan mata uang fiat. Kekhawatiran ini kini juga merambah ke aset digital seperti Bitcoin.

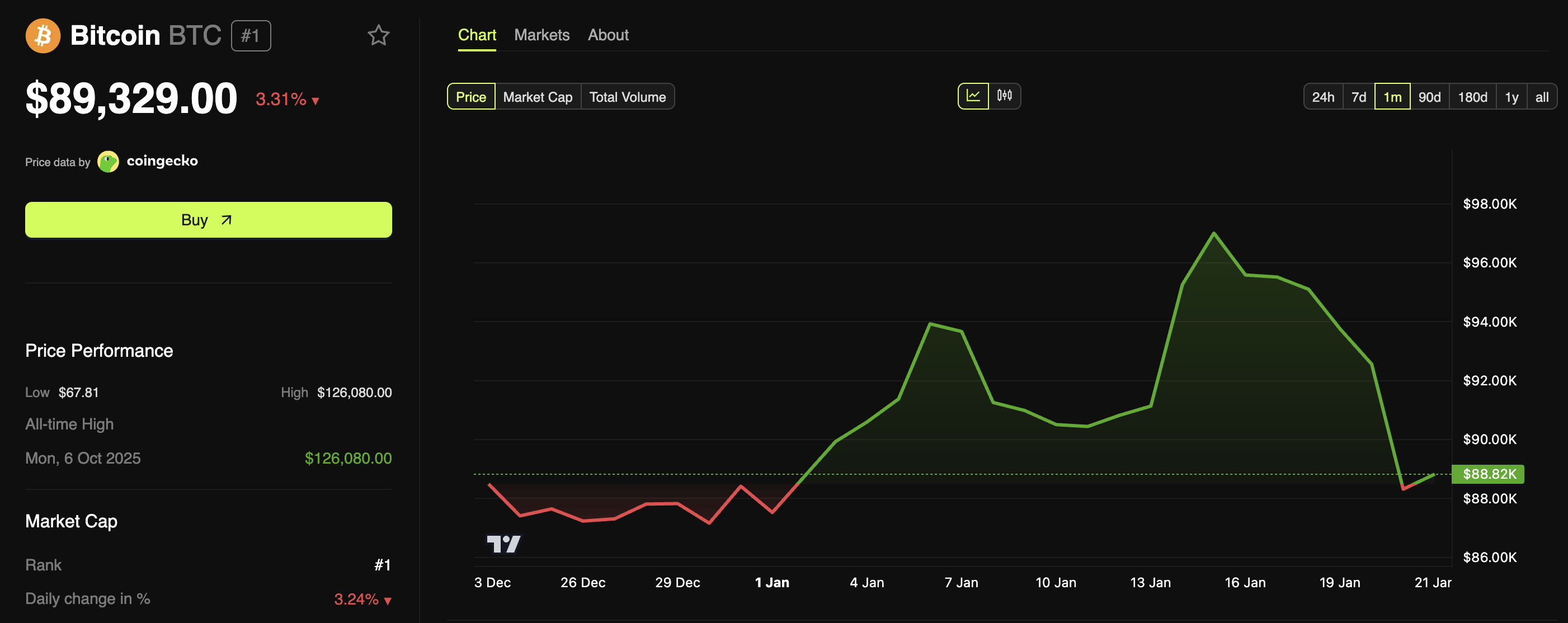

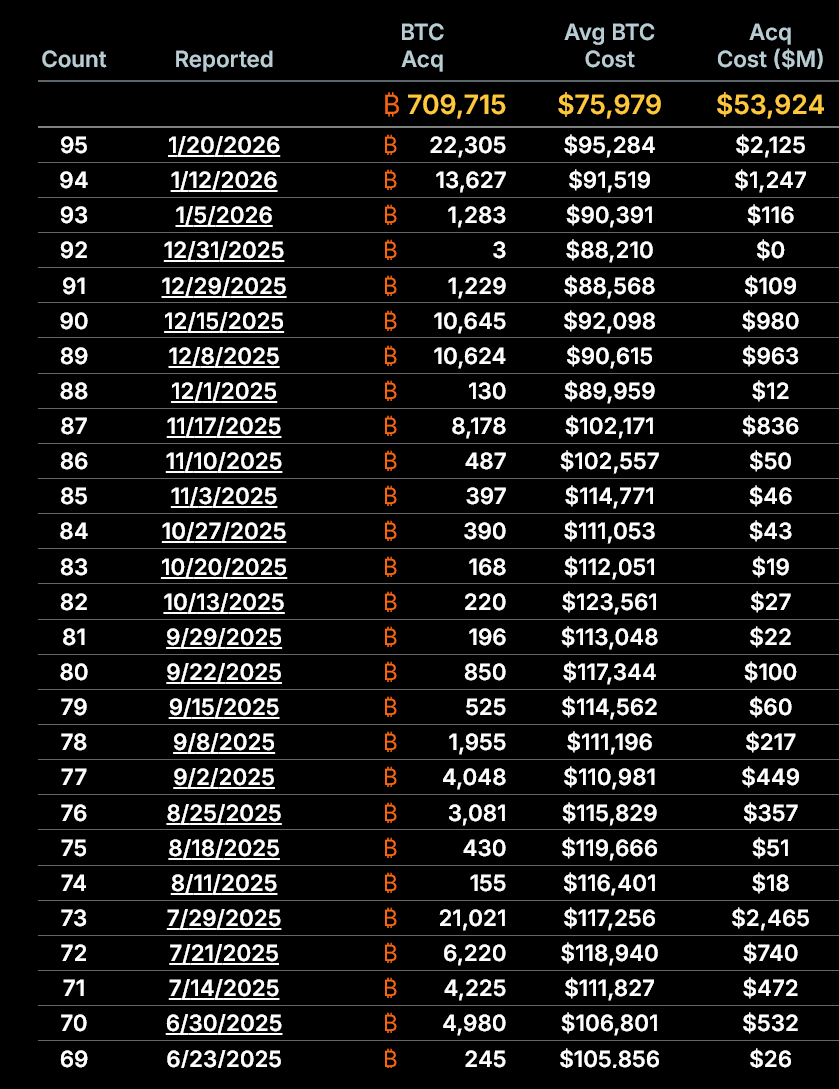

Sinyal kebijakan dari Washington menunjukkan bahwa Bitcoin kini tidak sepenuhnya berada di luar perhitungan strategis negara.

Menkeu AS Scott Bessent memastikan pada 2025 bahwa setiap Bitcoin hasil sitaan dari penegakan hukum akan dimasukkan ke dalam Strategic Reserve Amerika.

Walaupun langkah ini bukan sebuah dukungan penuh, kebijakan tersebut diam-diam mengakui ketahanan Bitcoin sebagai aset moneter.

Jika disimak secara keseluruhan, perdebatan di Davos mencerminkan pergeseran halus namun penting. Bitcoin kini tak lagi hanya sebatas pengganggu eksternal yang dikritik dari jauh.

Bitcoin kini semakin sering menjadi bahan perdebatan, walau kadang terasa kurang nyaman, di institusi yang dulu berusaha mengabaikannya.